DSC解决方案简介:

为解决Poway学区(以后简称PUSD)的CAB(Capital Appreciation Bonds)债券问题,PUSD的Superintendent Dr. John Collins认识了一位银行家朋友,并通过该银行家朋友介绍了Dale Scott & Company给PUSD做了一个重组(Restructuring)的解决方案(以后简称DSC解决方案)。

由于2011年发行的这个Series B Bond是不能召回的,因此这个DSC解决方案的核心就是:经过PUSD授权后,先花几个月的时间到市场上购买Series B的债券,买到之后自愿卖还给PUSD,然后PUSD发行Current Interest Bonds来赎回这些CAB的债券。按照DSC给的材料来说,他们的这个方案正在申请专利,是银行业的又一次“伟大发明”。给PUSD画的大饼是,CIB不发行不要钱。

DSC解决方案在Stockton USD和Jefferson HSD都有施行或正在施行。

DSC解决方案对PUSD地税的影响:

由于实施这个解决方案本身需要花费,并且重组后的CIB需要即时开始还钱,所以DSC解决方案对PUSD的影响(根据DSC的材料)是,在2032年之前,从明年开始每年都要比CAB情况下征缴更多的Property Tax;2032年到2051年之后每年都会节省一些税。37年下来总的节税空间估算为$94m,也就是平均下来每年省不到$3million,且前提条件是,2032年之前,每年要加税,2032年之后才开始真正“省税”。作为对比,操作这个债券重组的所有cost是$102m,这些cost包括一次性给各银行从业人员的业务费,以及CIB的利息。

PUSD征收我们的地税部分,目前是每$100,000.00 Assessed Value(以后简称AV)征收$55.00。根据DSC的估算,在假设每年AV增加4%的情况下,2015年将需每$100,000.00征收$75.00,以后逐年递增到2032年达到峰值每$100,000.00征收$127.00,2032年之后逐年下跌,预计2051年可以跌回到每$100,000.00征收$55.00。(以上数据均来源于DSC给PUSD board meeting的材料)

请注意以上的数据都有一个假设,即每年房屋估值Assessed Value都有4%的上升,这个假设本身是没有历史数据支撑的(2008到2010年AV历史数据是基本没有变化)。对PUSD一个50w的房子产生的Property Tax影响列举如下:

| 年份 | 房屋估值AV(每年4%上涨) | PUSD征收比例 (per $100,000.00) | PUSD征收地税 | 相对2014年地税绝对增量 |

| 2014 | $500,000.00 | $55.00 | $275.00 | N/A |

| 2015 | $520,000.00 | $75.00 | $390.00 | $115.00 |

| 2016 | $540,800.00 | $78.00 | $421.82 | $146.82 |

| 2017 | $562,432.00 | $78.00 | $438.70 | $163.70 |

| 2018 | $584,929.00 | $81.00 | $473.79 | $198.79 |

| 2019 | $608,326.00 | $84.00 | $510.99 | $235.99 |

| 2020 | $632,659.00 | $87.00 | $550.41 | $275.41 |

| 2021 | $657,965.00 | $90.00 | $592.17 | $317.17 |

| 2022 | $684,283.00 | $93.00 | $636.38 | $363.38 |

| 2023 | $711,654.00 | $96.00 | $683.19 | $408.19 |

| 2024 | $740,120.00 | $99.00 | $732.72 | $457.72 |

| 2025 | $769,724.00 | $102.00 | $785.12 | $510.12 |

| 2026 | $800,512.00 | $105.00 | $840.54 | $565.54 |

| 2027 | $832,532.00 | $108.00 | $899.13 | $624.13 |

| 2028 | $865,833.00 | $111.00 | $961.07 | $686.07 |

| 2029 | $900,466.00 | $114.00 | $1,026.53 | $751.53 |

| 2030 | $936,484.00 | $117.00 | $1,095.69 | $820.69 |

| 2031 | $973,943.00 | $121.00 | $1,178.47 | $903.47 |

| 2032 | $1,012,900.00 | $126.00 | $1,276.25 | $1,001.25 |

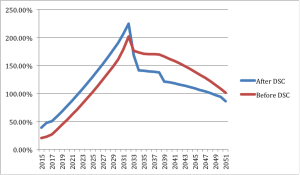

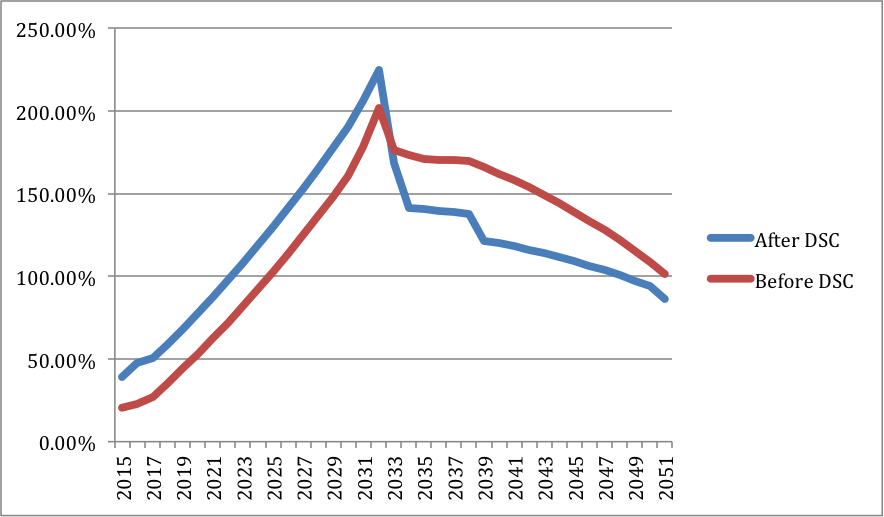

相对于2%AV年增长,每年征税比例不变的理想情况,DSC方案之后与之前对增税比例的影响见如下示意图:

篇幅有限,无法将所有计算过程在本文中全部展现。若您需要该图详细的推算表格进行审计、验算或任何目的,请发email给[email protected]索取。

推测PUSD通过该债券重组方案的动机:

由于PUSD 2011年发行的CAB债券承担了巨大的舆论压力,所以他们试图尽可能作出一些改变。

收购旧债券、发行新债券的过程中会产生一些新的利益,并且以前CAB债券的获益者将被掩盖。

再回顾PUSD CAB债券发行中选民的作用:

选民在该CAB债券发行中所起的作用相当有限,主要是两条:

1,2000年11月,整个加州的选民通过了Proposition 39,这个法案把各学区发行债券需要选民同意的比例从三分之二降到了55%。估计这个法案后面有银行家推动的影子。

2,2008年2月,Poway学区的选民通过了Proposition C,允许PUSD开始发行债券,虽然在该法案中加了诸多的限制,但是银行家们早就留好了后门。从Proposition C通过这一刻起,毒债券CAB的发行就已经不再受选民的控制了。

再回顾PUSD CAB债券发行中board members面临的压力:

根据Dr. John Collins在8月12日会议中的陈述,尽可能从善意的角度来理解Board Member当时做CAB这个决策面临的压力,包括有:

1,当时学区确实有很多校舍需要翻新,急需用钱。

2,当时仍深陷经济危机,所以普通的债券当时无法有效发行。

3,通过的Proposition C有明确的不得给居民加税的限制。

再回顾PUSD CAB债券发行中board members的谎言:

尽管可以用最大的善意来理解board members当年做CAB决策时面临的困难,然后在这个决策过程中,他们确实有误导选民的嫌疑,包括夸大每年AV增长的比例作为其决策支撑数据;将其所有的债券打包在一起计算debt ratio以规避法律4:1的限制。

1,根据Dr. John Collins在8月12日会议中的陈述,2011年银行家找他们做CAB贷款建议时,当时的方案是基于每年AV增长6%的假设基础之上的。在那个6%的假设基础之上,确实每$100,000.00征税的数额不需要有太大的调整就可以把这个CAB的债务还清,然而,根据当时CAB的详细条款(即这个债券的Official Statement),http://emma.msrb.org/IssueView/IssueDetails.aspx?id=EA342600 ,所有人都明确知道2008年到2011年的AV几乎是保持不变的状态。2008-09年度是$20,118m,2009-10年度是$20,167m,2010-11年度是$20,033m。

2,在选民通过的Prop C法案当中明确提到了对新发行债券的几点限制,包括利率不得超过12%、不得加税、债券总额不超过$179m、债券年限不超过40年。法案内容请参见:http://www.powayusd.com/news/PDF_Files/2012-13/BondMeasurePresentation_Aug202012.pdf中的第34-40页。然后百密一疏,这个法案没有规定所发行债券的单债券payment ratio,其实当时法案是有一个学区所有的债券payment ratio不能超过4:1的要求的,他们就把所有已发行的债券加在一起来计算payment ratio,仍然不够4:1,居然还把政府给PUSD划拨的建设基金也加到分母里面去,最后算出了2.96这个看上去相当不错的payment ratio,其不要脸的计算过程参见那篇文档的第50到51页,还成为他们的成果!(注:这个漏洞在2013年通过的AB182中已经堵住了,该法案要求单个债券的债务比例不得超过4倍)

SDAAFE

2014年8月18日

http://www.facebook.com/sdaafe